Итак, прежде, чем переходить к порядку получения вычета, разберемся с содержанием этого понятия. Вычет – это сумма, на которую уменьшается налоговая база или часть ранее уплаченных средств, возвращаемая налогоплательщику.

Претендовать на его получение может:

- налоговый резидент РФ (гражданин России, иностранный гражданин или лицо без гражданства, которые находятся на территории страны более 183 дней в течение последних 12 месяцев), уплачивающий подоходный налог,

- нерезидент РФ, получающий доходы на территории страны и уплачивающий НДФЛ.

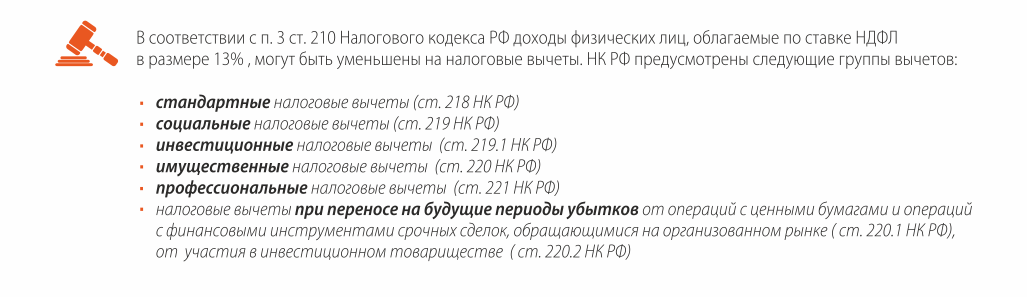

Виды налоговых вычетов

Оформить налоговый вычет можно только при наличии определенных условий. Например, один из стандартных вычетов – на ребенка – предоставляется родителю (усыновителю, опекуну, попечителю и т.д.) ежемесячно до тех пор, пока его совокупный доход (за исключением дивидендов) не превысит 350 000 руб. Другие стандартные вычеты выплачиваются в зависимости от принадлежности налогоплательщика к особой категории граждан, например, «чернобыльцы», инвалиды и участники ВОВ, герои Советского Союза, России и др. Профессиональные вычеты получают лица, имеющие доход от какой-либо профессиональной деятельности. Например, индивидуальные предприниматели, физлица, трудящие по договору ГПХ, авторы произведений искусства и т.д.

Одни из самых распространенных вычетов – это социальные и имущественные. На них мы остановимся подробнее.

Социальные налоговые вычеты

Если гражданин понес определенные расходы, то государство предоставляет ему право вернуть часть суммы, которая была им потрачена. Например, вам потребовалась медицинская помощь, врач выписал лечение, на которое из семейного бюджета была выделена некоторая сумма. Можно ли возместить затраты? Да, для этого нужно обратиться либо в налоговую, либо к своему работодателю и оформить налоговый вычет за лечение (правда, прежде все же придется получить подтверждение права на налоговый вычет в ФНС).

Представим себе другую ситуацию: вы или ваш ребенок (а также супруг, брат, сестра) студент высшего учебного заведения (обучение на внебюджетной основе). Согласитесь, что вернуть хотя бы какую-то часть из тех средств, что расходуются на получение образования, это хорошая возможность. Не упускайте ее, поскольку Налоговый кодекс дает вам право оформить налоговый вычет за обучение. Причем это право касается не только высшего, но и школьного, и даже дошкольного образования. Более того, если вы обучаетесь на каких-то профессиональных курсах, то вы также можете получить вычет (важно, чтобы у образовательной организации была соответствующая лицензия). О других видах социальных вычетов можно узнать из ст. 219 НК РФ или получить подробную консультацию нашего юриста.

Имущественные налоговые вычеты

Данная группа вычетов выплачивается в случае совершения гражданином определенных операций с имуществом. К примеру, это может быть продажа, покупка, строительство жилья и т.д. Так, государство оказывает финансовую поддержку добросовестным налогоплательщикам, однако важно знать об условиях, которые позволяют оформить выплату. Например, налоговый вычет при покупке квартиры можно получить на сумму расходов не больше 2 000 000 рублей. Размер такого вычета составляет сумму фактически понесенных гражданином расходов (кстати, в них могут быть включены средства, которые были потрачены на ремонтные работы и материалы для отделки). Сейчас многие приобретают жилье в кредит, поэтому хотим напомнить о возможности оформить налоговый вычет по процентам ипотеки. Сумму вычета будут составлять проценты, которые уплачены по кредитному договору, законом предусмотрен максимальный размер возмещаемых расходов по ипотеке – 3 000 000 рублей. Подробная информация об имущественных вычетах в ст. 220 Налогового кодекса или у нашего специалиста.

Как получить налоговый вычет?

Для того, чтобы оформить вычет, от вас потребуется ряд действий. Во-первых, необходимо подготовить пакет документов, подтверждающих право на возмещение расходов. В зависимости от вида налогового вычета расходится состав этих документов. Например, оформляя вычет по процентам ипотеки, вы должны предоставить в налоговый орган кредитный договор и документы об оплате. На сайте ФНС вы можете найти образцы деклараций, которые потребуется заполнить при обращении в налоговую.

Во-вторых, после подготовки документов нужно передать их в территориальный налоговый орган. Некоторые налоговые вычеты можно получить через работодателя (например, социальные вычеты за лечение и обучение). В какой-то степени действовать через работодателя бывает очень удобно, поскольку можно не ждать окончания года для подачи декларации. Однако многие воспринимают такие обращения работников как дополнительную нагрузку и с неохотой принимают на себя эти обязанности.

Поэтому, если у вас есть:

- вопросы о том, как быстро и эффективно получить налоговый вычет

- или трудности при получении вычета у работодателя,

обращайтесь в «Мой Семейный Юрист»! Мы проконсультируем вас, поможем произвести расчет, а также подготовим документы для ФНС и работодателя и представим ваши интересы в налоговом органе. Позвоните нам по телефону +7 (499) 703 03 03 или оставьте заявку на обратный звонок.

Свежие комментарии